freee専門税理士の土橋です!

今日は前に書いた取引登録結果のチェックとは何をすれば良いか?の各論として固定資産と減価償却費について書きたいと思います。

以前のブログをお読みいただいていない方は是非そちらを先にお読みくださいね!

まずは復習です。

取引登録結果のチェックとは、試算表の各勘定科目が正常な状態かを確認することでした。

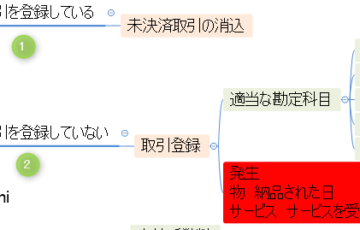

そして、正常とは①・②のどちらかの状態のことを意味します。

①正解と一致している状態

②こうなっているはず!という理論値を自分で計算し、その理論値と一致している状態。

①・②のどちらになるのかは勘定科目により決まる。

固定資産(減価償却費)はどちらかと言えば①に分類される項目です。

ただ、①の正解を得るためにはfreeeに正しく登録されている必要があります。

以下、そもそも固定資産って何?というところから、freeeへの登録方法、チェック方法の順で見ていきましょう。

固定資産とは何か?

事業を運営していくに当たり、一年を超えて使用する財産のことです。

パソコン、車といった目に見えて手で触れる有形のもの(これを有形固定資産と呼びます)の他、ソフトウェアや特許権などの権利も含まれます。

ソフトウェアや権利は目に見えませんし触れませんよね、なので有形固定資産に対して無形固定資産と呼びます。

固定資産の内、取得価額(商品代金の他、運賃や手数料等の付随費用も含みます)が10万円未満のものは事業で使い始めた時点で消耗品費として登録します。

お金を支払っただけでは経費にはならず、物を受け取って使い始めて始めて経費になります。

この点は以前の記事でも書いていますので復習にどうぞ!

10万円以上の固定資産は実際に使えるであろう年数(これを耐用年数と呼びます)で按分して経費にしていきます。

例えば12万円のパソコンが4年間使えるとすると、毎年3万円ずつ経費にしていくイメージです。この結果、パソコンの金額は年が進むごとには12万円⇒9万円⇒6万円⇒3万円⇒0と3万円ずつ減っていきます。

耐用年数は好きに決められるわけではなく、物や材質によってルール化されています。

今後こちらの記事で固定資産という場合は取得価額10万円以上の有形固定資産・無形固定資産を意味します。

freeeへの登録方法

基本的な考え方

先程も少し触れましたが正常な状態か否かは正しく登録できているかが大きく影響します。

このため、まずはご自身のfreeeの状態をチェックしてみましょう。

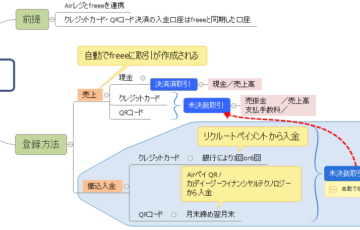

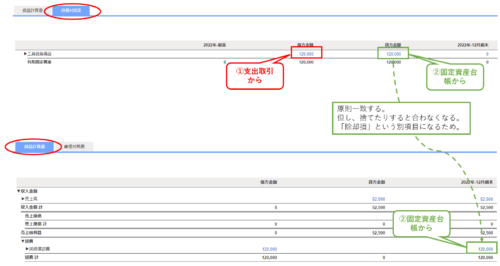

固定資産は①支出取引の登録、②固定資産台帳に登録と2回登録する必要があります。

①は貸借対照表上固定資産が増えたことを表現し、②は耐用年数による経費化(これを「減価償却」と呼びます)を通じた固定資産の減少を表現します。

②の結果、損益計算書には減価償却費という経費が載ります。

貸借対照表・損益計算書って何?💦という方はこちらの記事もどうぞ!

このため、①を忘れれば増加がないのに減少だけ発生し固定資産残高がマイナスになる、②を忘れれば固定資産が増える一方で全く経費が増えないという異常な状態の原因になります。

実際の①・②が貸借対照表と損益計算書でどのように表現されるか見てみましょう!

freee会計登録のポイント

以下のヘルプが参考になります。

特に固定資産台帳の登録は注意しましょう!

間違えると減価償却費が正しく計算されません。

取得価額

運賃や手数料等の付随費用も入れてください。

事業共用開始日

事業で使い始めた日です。取得日ではなく事業共用開始日を起点に減価償却費が計算されます。

償却方法

個人は定額法が原則です。

法人は建物・附属設備・構築物・ソフトウェアは定額法、それ以外は定率法が原則です。

個人・法人共通で「中小企業者の少額減価償却資産の取得価額の損金算入の特例」を使う場合は「少額償却」を選択します。この点についてはこちらの記事で説明しています。

耐用年数

うまく当てはまらない場合には強引に当てはめるのではなく申告書提出先の税務署に相談しましょう。

(個人のみ)事業利用比率

プライベート兼営業車など、事業用と私用で兼用する固定資産は入力が必要です。

通常の減価償却費×事業比率が事業の経費になります。

まとめ

固定資産(減価償却費)のチェックの前提として、そもそも固定資産とは何か、freeeへの登録方法について説明いたしました。

ちょっと長くなったので今回はここまで。

次回具体的なチェック方法に入って行きます!