freee専門税理士の土橋です!

前回は固定資産の登録について学びました。

今日はそこで触れなかった少額減価償却資産の特例を使う場合について補足します。

少額減価償却資産の特例とは?

freee取引入力ナビのこちらが参考になると思います。

[個人]少額減価償却資産の特例を利用して、一括で減価償却をしたい

前回のパソコンの例だと12万円を経費にするのに4年かかりましたが、この特例を使うと30万円未満の固定資産であれば年に300万円まではいちどに経費化することができます。

ちなみにこの特例は青色申告の方でないと使えないのと、年の途中で開業した場合には300万円が月割りになる点注意が必要です。

ただ、一般的なフリーランスの方は大規模な設備投資をする方は少ないので300万円が月割りになって困る方はまずいないでしょう。

あと、前回10万円以上の固定資産を購入した場合、償却資産税の申告が必要な旨お話ししました。

償却資産税の申告はこの特例を使っていちどに経費化した場合も免除されない点注意が必要です。

固定資産台帳への登録方法

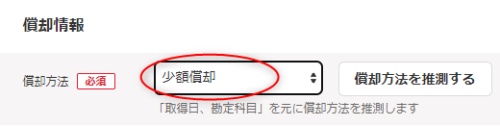

前回紹介した定額法の場合と違うのはこの償却方法の部分だけです。

ここを少額償却にしましょう。

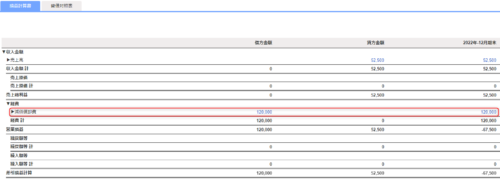

詳細の減価償却費の仕訳が前回3万円だったのに対し今回は12万円になっています。

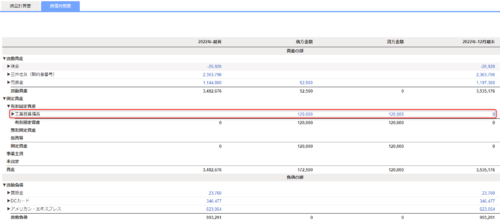

念のため試算表も確認してみましょう。

まずは損益計算書。12万円の減価償却費が登録されています。

そして貸借対照表。前回は9万円残っていた工具器具備品が今回は0になっていますね。

これは12万円で買ったパソコンの全額が減価償却費という経費になったことを意味しています。

まとめ

少額減価償却資産の特例は多くのフリーランスの方が使う制度だと思います。

前回の固定資産の登録の補足として記事にしてみました。

前回も同じようなことを言っていましたがこれでフリーランスのためのfreee超初心者塾は一旦完結にしようと思っています。また補足したいことがあればちょこちょこ出しますが…

次回からはまた新しいシリーズを始めたいと思っています。